L’actualité parle régulièrement de la dette française qui ne cesse de s’accroître. En particulier avec cette pandémie mondiale du Covid-19. Pour se faire, elle l’illustre par la dette publique représentée par l’Etat français, la sécurité sociale et les collectivités. Celle-ci atteint un niveau record en 2021 avec un chiffre égal à 118% du PIB sur le premier trimestre de cette année-ci. Cependant avec cet article, nous avons souhaité comprendre la dette des français au sein de leur ménage. Comment se composent leurs dettes ? Observons nous des disparités ou au contraire des similitudes dans le mode de vie des français ? Quelles sont les solutions existantes pour remédier à ces dettes ? Autant de questions que nous avons souhaité aborder à travers cet article.

Composition de la dette des français

La notion de crédit est souvent évoquée lorsqu’un individu souhaite concrétiser un projet de vie important tel que l’achat d’une nouvelle voiture, un logement ou la réalisation de travaux. Ce sont des cas qui demandent majoritairement une grande somme d’argent qu’il n’est parfois pas toujours possible de donner en une seule fois. En plus, ceux-ci demandent parfois des engagements sur plusieurs longues années voire plusieurs décennies. Cependant, un crédit de la sorte n’est normalement qu’accorder à des ménages solvables de manière à ce que les banques puissent récupérer la somme prêtée, moyennant des intérêts plus ou moins élevés.

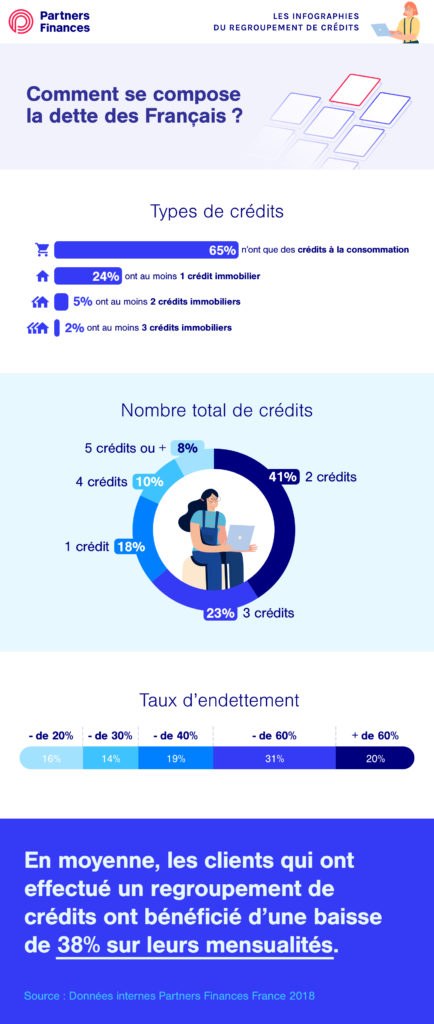

Bien que l’on puisse penser que le crédit immobilier concerne un grand nombre de français sur des dizaines d’années, la dette le concernant n’occupe que la deuxième position dans la composition de la dette des français, loin derrière le crédit à la consommation. Ces résultats proviennent tout droit de l’étude réalisée par Partners Finances. Par ailleurs, cet acteur majeur dans le regroupement de crédits indique que la dette des français se compose à – 65% de crédits à la consommation, 24% avec au moins 1 crédit immobilier, 5% avec au moins 2 crédits immobilier et de 2% avec au moins 3 crédits immobiliers. Cette composition illustre bien la société de consommation dans laquelle nous vivons puisque qu’une grande partie des ménages français bénéficient de ces crédits pour de multiples usages.

Néanmoins, 41% des français ne possèdent que 2 crédits. Il faut mettre ces résultats en relation avec le taux d’endettement mais à première vue, un ensemble de la population française ne cumule pas les crédits – 23% possèdent 3 crédits et 18% n’en possèdent qu’un. À contrario, on observe à travers cette étude que 18% des français possèdent plus de 4 crédits et que le taux d’endettement pour 51% des français peut s’avérer être assez conséquent (entre 40% et plus de 60%).

Le regroupement de crédits, c’est quoi ?

Face au cumul de crédits et aux dettes de plus en plus difficiles à rembourser, il existe une solution que l’on appelle regroupement de crédit. Il s’agit de regrouper l’ensemble des crédits en un seul. C’est une technique également appelée rachat de crédit pour restructurer l’ensemble des dettes peu importe leur nature. De ce fait, il vous est possible de regrouper en un seul crédit, un crédit à la consommation avec un crédit immobilier notamment.

Néanmoins, soyez prudent avec cette technique qui peut dans certains cas conduire à une augmentation globale du coût de votre remboursement dû à la mise en place d’un taux unique. Il est donc impératif de comparer votre situation actuelle avec celle qui peut vous être proposée. Si vous souhaitez vous assurer d’obtenir la meilleure solution et alléger significativement vos mensualités, vous pouvez faire appel à un intermédiaire en rachat de crédit comme Partners Finances qui est leader dans sa catégorie et dont l’expérience n’est plus à prouver.

Le demandeur de rachat de crédits

Le regroupement de crédits concerne tout français susceptible de posséder plusieurs dettes. En revanche, s’il s’agissait de dresser un profil type de ce demandeur, il apparaît toujours selon cette même étude qu’il soit un homme à 60% et de plus, âgé de 35 à 50 ans. Il ne dispose pas nécessitement d’un statut marital spécifique, il peut aussi bien être marié (48%) que célibataire / divorcé (45%). Tout comme le fait d’avoir des enfants, cela ne semble pas influencer spécifiquement le profil type du demandeur de rachat de crédit. De plus, cela touche à part quasi égale les locataires (52%) et les propriétaires (48%). Concernant sa situation professionnelle, il occupe à grande majorité un CDI. Il est suivi de loin par les retraités, les sans emplois ainsi que les artisans-commerçants.

À lire aussi : Quels sont les types de crédits faciles à obtenir ?